Торговля фьючерс-контрактами является рискованной. Отчего?

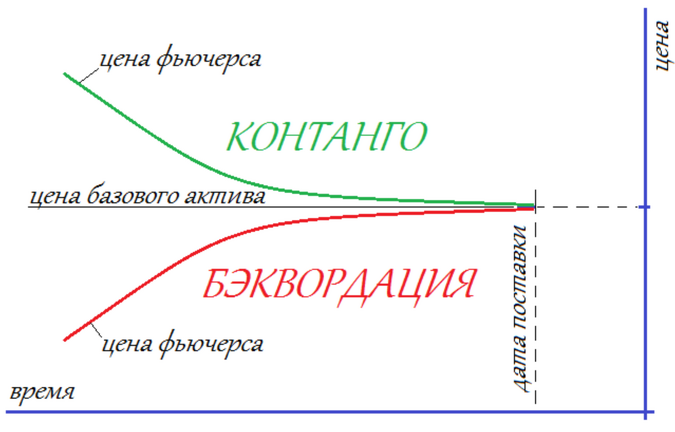

Бывает, что фьючерс-контракты торгуются дороже, чем цена базового актива в настоящий момент. Среди коммерсантов-профессионалов это называется контанго. Но порой наблюдается и иная картина, когда фьючерс-контракт падает по отношению к текущей настоящей цене финансового актива. И тогда такой процесс называют бэквордация.

Ситуация, когда стоимость фьючерсного контракта снижается по отношении к текущей цене товара или финансового актива, называется бэквордация.

В переводе с английского «бэквордация» — это «запаздывание». Говоря о бэквордации, предполагается, что текущая цена финансового актива выше его будущей цены. Значит, фьючерсные контракты будут торговаться дешевле, чем теперешняя цена товара.

На рисунке ниже представлено возможное стоимостное движение цены на фьючерс-контракты, когда может наблюдаться ситуация, связанная с контанго и бэквордацией.

Кстати, в переводе с английского контанго означает «добавленная стоимость».

Фьючерс-коммерция имеет ряд особенностей, о которых следует знать. Например, каким образом формируется цена на фьючерс-контракты, если предсказать поведение цены очень сложно? Прогноз может сбыться, а может и не сбыться.

На самом деле можно говорить о том, вырастет или не вырастет цена фьючерсного контракта ко времени его экспирации. (Экспирация — время окончания контракта, когда происходит непосредственная поставка товара или финансового актива).

К моменту окончания действия контракта, или экспирации, стоимость фьючерс-контракта сравнивается с ценой финансового актива в настоящий момент. Если цены на фьючерсы ниже теперешней цены финансового актива, значит, можно говорить о бэквордации.

Для большей наглядности приведем пример бэквордации. Сравним цены на аренду недвижимости в курортных городах в самый разгар отпусков и во время межсезонья. Так, в августе арендовать домик в Сочи обойдется в 10 тысяч рублей. В феврале-марте стоимость аренды того же объекта недвижимости едва поднимется до 2 тысяч.

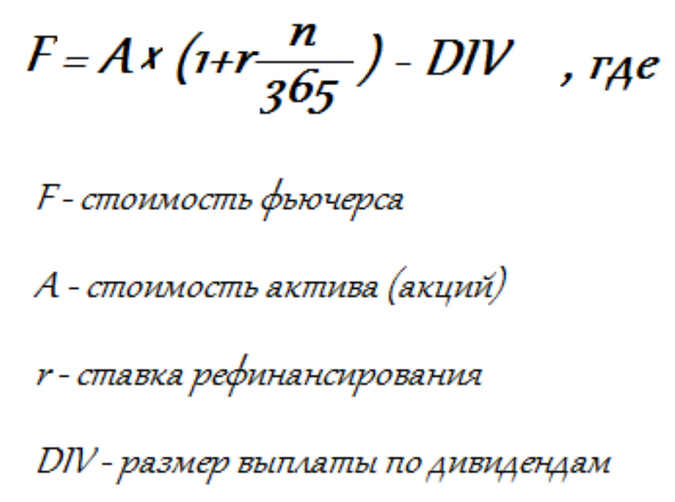

Приведем второй пример, связанный с бэквордацией ценных бумаг (акций).

Известно, что ценные акции моментально дешевеют после выплат по дивидендам. Совершенно противоположная картина наблюдается до дня отсечки, до выплат по дивидендам. Поэтому и фьючерсы на акции после выплат дивидендов торгуются дешевле, чем сами акции.

И тогда ценность фьючерса по акциям рассчитывается по нижеприведенной формуле.

F — цена фьючерс-контракта, А — цена акций, R — рефинансирование (размер ставки), Div — дивидендные платежи.

Бэквордация зависит не только от экспирации или от времени отдаленности завершения контракта. На стоимость фьючерса может влиять и текущая экономическая, политическая ситуация. Стоит только припомнить, как в мае 2020 года упали цены на фьючерсные нефтяные контракты на Московской бирже.

P.s. Торговля фьючерс-контрактами является сверх прибыльным инструментом. Но это также и рискованный инструмент, поскольку цена на фьючерсный договор может упасть по отношении к реальной цене финансового актива. Коммерсантам следует быть готовым к бэквордации.