Купить или продать, и как больше заработать на собственных знаниях? Торговля по объемам на Форекс – одна из возможностей ответить на поставленный вопрос. Профессионалы, у которых прибыльность торговых операций на бирже приближается к 100%, обязательно используют данную систему оценки в построении собственной стратегии торговли. Хотите знать, как правильно войти в сделку? Поговорим об объемах!

Подробнее о простых понятиях

Торговля по объемам на Форекс по праву считается одним из самых эффективных способов торговли на биржах. Этот метод используется для оценки самых разных рыночных ситуаций и активов, в том числе валютных пар, акций, сырья и т.д. Основной смысл заключается в определении объема сделок, совершенных до данного момента времени на разных площадках.

В трейдинге и торговли на бирже существуют разные способы определения объема торгов. К примеру, применение осцилляторов. Однако изначально следует разобраться, что же представляют собой сами объемы.

Методов определения объемов существует множество, среди них следующие:

- конструирование осцилляторов;

- использование линий сбалансированного объема;

- использование цены и т.д.

Объем может измеряться количеством проданных или купленных активов за определенный промежуток времени. Условно их делят на контрактные, недельные, дневные, часовые и т.д.

Обычно объемы изображают в виде гистограммы, расположенной снизу графика. В одном столбце гистограммы, как правило, содержится совокупность купленных/проданных активов за установленную единицу времени. Оценка происходит в соответствии с недавними аналогичными показателями. С ростом цены обычно увеличивается объем сделок на покупку, с падением – на продажу.

Некоторое время назад торговля на фондовом рынке базировалась на техническом и фундаментальном анализе, данные объемов были доступны не всегда и далеко не всем. Однако с расширением технических возможностей платформ, у частных торговцев тоже появилась возможность вести дела с применением показателей объемов.

Торговля по объемам: особенности

Торговля по объемам представляет собой совокупность активов, проданных или купленных за определенный промежуток времени. Как правило. В расчет принимается 1 день. После полученного анализа индикатор выдает показатели слабости или силы рынка:

- когда цена поддерживается трейдерами, рынок сильный;

- наблюдается отсутствие интереса со стороны трейдера к данному активу – рынок слабый.

Сильный подразумевает, что стоимостной показатель растет, а график направлен вверх, слабый – падает, движение книзу.

Торговля по объемам позволяет определить вход крупных капиталов на рынок после чего нужно просто следовать за наметившейся тенденцией. Изучив основные методы торговли по объемам, вы легко проанализируете закрытие свечи и спред. Последний в данном случае – это не разница между ценами открытия и закрытия сделки, а диапазон между началом и окончанием свечи.

В торговле по объемам существует несколько классификаций закрытия свечи:

- в нижней трети;

- по центры;

- в верхней трети.

Главенствующими сигналами считаются фиксация сделки на вершине свечи, либо в верхней трети. Если появляются большие объемы, а свеча закрывается на самом максимуме, это показывает разворот тренда в обозримом будущем. Вторая трактовка – продолжение выбранного направления после небольшой коррекции.

Завершение на середине свечи тоже является основным сигналом. На бирже закрытие бара в центре станет сигналом к нисходящему тренду. Если объем высокий, а свеча закрывается в центре, это говорит о бычьем направлении.

Основные сигналы к торговле

Главный сигнал, на который стоит ориентироваться – закрытие свечи в центре. На падающем графике возникает в результате высокого объема и возрастающей силе быков. В данном случае намечается коррекция или смена направления тренда.

Если свеча закрывается в нижней третьей части свечи, то это тоже является показателем большого объема, на минимуме при высоких объемах – смена тренда с восходящего на нисходящий.

Как правило, показатели объемов обычно опережают большинство аналогичных инструментов, особенно перед вероятной коррекцией. В любом случае, даже при самых точных сигналах, не следует ставить эти инструменты во главу угла, используя в качестве самостоятельных в любой стратегии. Освоив правила торговли по ним, а также сочетая с другими инструментами, вы можете легко прогнозировать не только направление движения тренда, но и его смену.

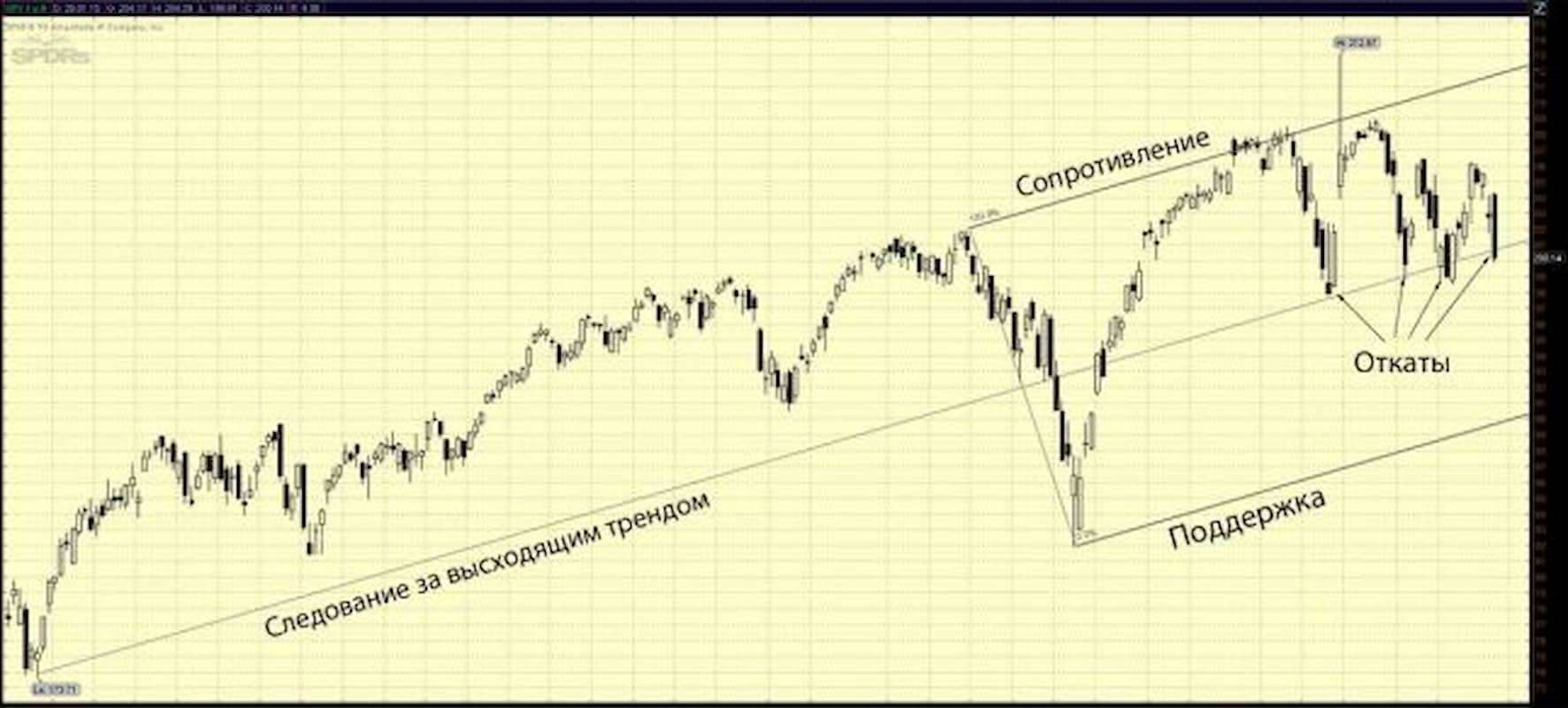

Торговля по объемам применяется как для заключения долгосрочных, так и краткосрочных контрактов. В качестве дополнения можно применять индикаторы средней скользящей или канальные.